こんにちは!

専業主婦歴12年のゆでたまごです。

2年前から全くのPC初心者状態で、

ブログの運営を始めました。

- ブログ運営

- Webライター

(クライアントワーク) - 認定シッター

(KIDSLINE) - アンケートモニター

この活動も始め、

私個人の年収は0→6桁になりました。

まだまだ月の収入は微々たるものですが…

一応フリーランスとして収入がある状態。

気になってくるのが、

- 税金関係

- 手続き関係

ワタシ…ゼンゼンワカリマセン…

と、いうことで

「専業主婦が個人事業主に!」シリーズでは、

- 私が実際に調べたこと

- サイトや資料

- 決めた会計ソフトや手続き

現在進行形で、

情報をシェアしていきます。

シリーズ初回以降は、

気になるタイトルから見てみてくださいね!

初回の今回は、

- 個人事業主とフリーランスの違い

- 開業して個人事業主になるメリット

ここを紹介します。

ぜひ最後までご覧ください!

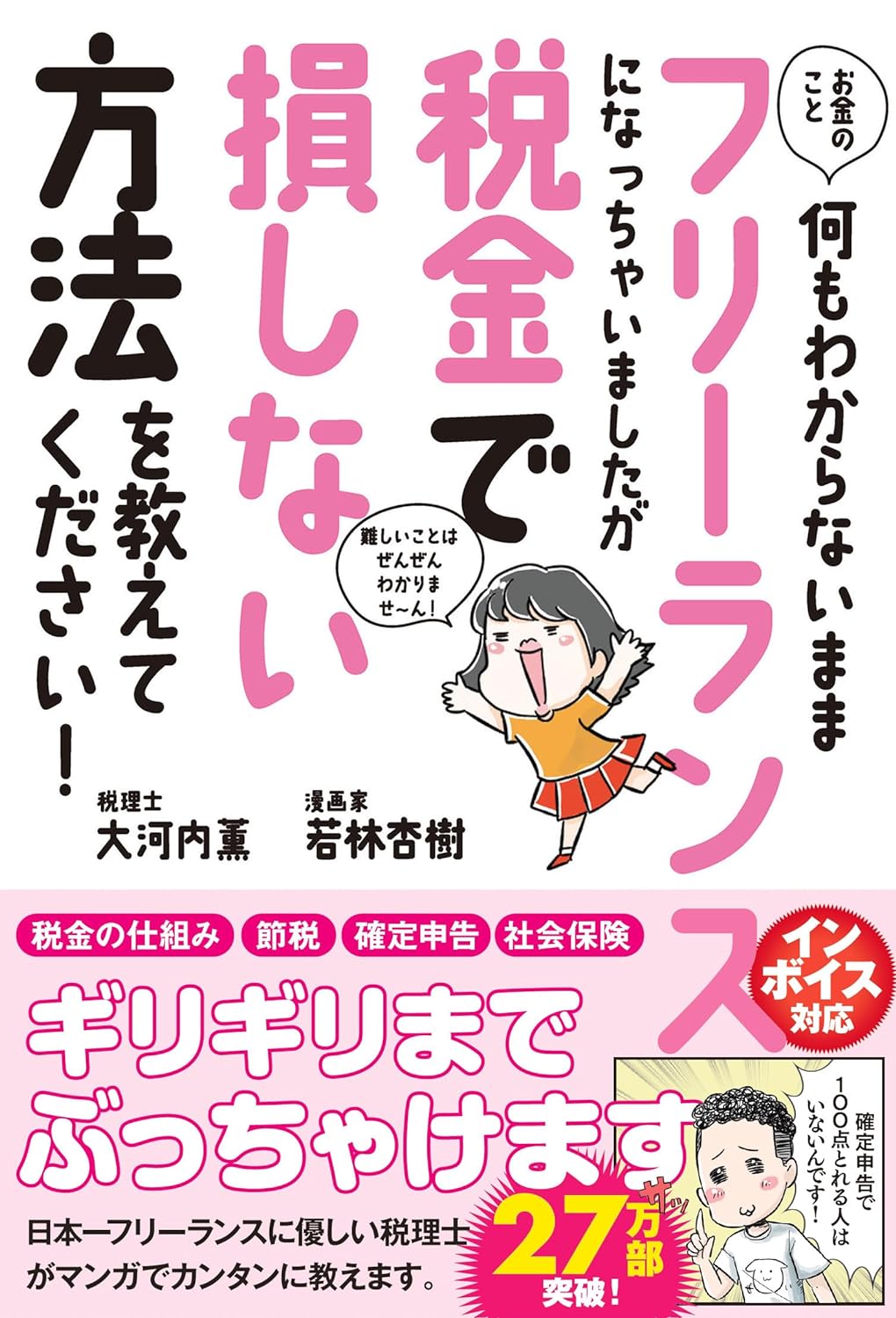

専業主婦が開業する!?フリーランス初心者へ!とりあえず読む本

まずは、

とりあえず読んだ本を紹介します。

もともと、

お金のお守り本や大河内薫さんの発信から

学ばせて頂いていました。

家計管理や節税・投資を始める際、

ずいぶんお世話になりました。

その流れでこの、

フリーランス税本を頼ることに。

ワタシムズカシイコトヨクワカラナイ…

ジモアマリヨミタクナイ…

そんな私でも、

漫画なのでサクサク読めました。

以下本の紹介文を引用しますね!

発行部数27万部突破!!

知らないと損する!

学校でも会社でも教えてくれない、

フリーランスの税金の話。「そもそも税金って何を払うの」

「どこまでが経費」

「節税する方法があるって本当」

「確定申告って

何から手をつければいいの」

「何がわからないかもわからない! 」フリーランスになったらぶつかる税金の悩みを新米フリーランスである著者が日本一フリーランスに優しい税理士の先生にギリギリまでぶっちゃけて教えてもらいました。

「こんなはずじゃなかったのに…」

になる前に知っているだけでトクする情報がもりだくさん。さらに、仮想通貨や副業など今どきの事情にも対応。

新米フリーランスの人や、まだ確定申告をしたことがない人はもちろん、

これからフリーランスになりたいと考えている人にも、是非読んで頂きたい1冊です。

参照:Amazon

もう一言で言って「神」…!

漫画でフリーランスって何ぞやから、

税金の話・確定申告までわかりました。

ただ…

会社員の人向けに書かれているので、

- 扶養内の専門主婦から個人事業主へ

この辺で引っかかってくる部分が

ちょいちょいあったので、

これから調べてまとめて

シェアできればと思ってます!

専業主婦が開業する!?フリーランスと個人事業主の違いは?

フリーランスは、

働き方を表す言葉。

会社に雇われず、

個人で仕事を得ている人をいいます。

個人事業主は、

「開業届」を出して

フリーランスの働き方をしている人。

つまり、

私も自宅で”雇われず収入がある”ので、

今現在は開業していないフリーランスというわけですね。

個人事業主とは?

個人事業主とは、「継続・反復で事業を行っている個人」のことです。勤務先と雇用契約を結んでいる会社員に対し、個人で事業を行うために開業届を提出している人を税法上、「個人事業主」といいます。事業主1人のみで事業を行う場合だけでなく、家族や雇用した従業員などと複数で事業を行っていても、それが法人でなければ個人事業主です。

個人事業主の例として、「一人で作品を制作するイラストレーター」「店員を雇ったり、家族で経営している飲食店の事業主」「顧問先の会計処理を代行したり、税務相談、決算処理や確定申告書を作成したりする税理士」などが挙げられます。

会社員との違い

会社員は、会社に雇用され、就業規則に従って働きます。一方で個人事業主は、働き方はすべて個人の裁量にゆだねられています。また、会社員は勤務形態に応じて給料を受け取ることが一般的ですが、個人事業主は働いた分だけ収入を得ることになります。収入が安定しないリスクを背負いながら、会社員に比べて社会的信用は往々にして低く、税金も自分で記録や集計、確定申告をして納める必要があります。

雇われていない分、すべて自分で責任を負わねばならないのが、個人事業主という働き方です。

フリーランスとの違い

フリーランスも個人事業主と同様、企業や団体などと雇用関係がなく、独立して仕事を請け負う人のことをいいます。では、個人事業主とフリーランス、その定義の違いはどこにあるのでしょうか?「フリーランス」は単発の仕事ごとに契約を結び、案件ごとに業務を行う働き方のことをいうのに対し、税務署に開業届を提出した人を「個人事業主」といい、法人を設立せずに個人で事業を営んでいる人のことを意味します。つまり、フリーランスとして働いている人が税務署に開業届を出すと、税務上「個人事業主」に分類される、ということです。

参照:弥生 開業起業お役立ち情報

専業主婦が開業する!?青色・白色申告…確定申告しなきゃダメ?

開業届という書類を出すことで、

誰でも個人事業主になれるようです。

調べたところ、そうでもないみたい。

開業届を出す・出さない関係なく

48万円以上の所得があれば、

確定申告する必要があります。

1年間の所得とそれにかかる税金を

計算して正しく支払う「確定申告」には、

白色申告と青色申告があるようです。

以下で解説していきます。

個人事業主の確定申告「青色申告・白色申告」ってなに?

個人事業主の確定申告の方法は2つあります。

- 青色申告

- 白色申告

どのサイトを見ても断然、

青色申告推しでした。

白色は青色申告の書類を出さなけくていいし、

確定申告方法も簡単だけど控除が少ない…とのこと。

そこで青色申告のメリットを調べまとめました!

開業して青色申告をするメリット

税の控除が大きい

個人事業主の確定申告には青色申告と白色申告の2つの方法があります。青色申告とは、複式簿記と呼ばれる方法によって日々の売上や経費などの金額を帳簿付けすることにより、税制上のメリットを受けられる制度です。

青色申告を行う大きなメリットに「青色申告特別控除」があります。最大65万円の控除を受けることで、課税対象となる利益の金額を減らし、大きな節税効果を得られるでしょう。

なお、青色申告特別控除を受けるためには「青色申告承認申請書」と呼ばれる書類を提出する必要があります。提出先は開業届と同じく税務署であるため、青色申告を行いたい場合は一緒に提出するとスムーズです。

参照:弥生 開業起業お役立ち情報

- 仕事に必要なお金が65万円控除される

- 「青色申告承認申請書」を出す!

(開業届と一緒に提出する)

事業の名前で銀行口座が作れる

開業届にはビジネス用の名称である屋号を記入する欄があります。屋号の記入してある開業届の控えがあれば、屋号名義の銀行口座を開設することが可能です。

個人事業主がビジネス用の銀行口座を持つ場合は、自分の名前で開設しても構いません。しかし、お客様に請求をかける際に振込先が個人名であれば「本当に振り込んで大丈夫かな」などと、あまり良くない印象を与えてしまう可能性があるでしょう。

本格的に事業を営む際は開業届を提出することで屋号名義の銀行口座を開設し、信頼のおける事業であることを周囲に示すことが大切です。

参照:弥生 開業起業お役立ち情報

- 事業者名で口座が作れる

- お仕事を依頼してくれた相手に本名を知られなくて済む

- 取引先として「事業者名(屋号)」の方が信頼度が高い

家族への給与を経費にできる

青色申告を行う事業者が生計を1つにする家族に対して給与を支払う場合、基本的には給与は経費として認められません。しかし、以下をはじめとする条件を満たすことで経費とできる場合があります。

●青色申告を行う事業主と生計を1つにする配偶者や親族であること

●12月31日時点で15歳以上であること

●1年間を通じて6ヶ月を超える期間働いていること

●「青色事業専従者給与に関する届出書」を税務署に提出していることまた、家族への給与が経費として認められる条件は細かく定められているため、国税庁のホームページも参考に対象であるかどうか確認してください。

参照:弥生 開業起業お役立ち情報

- 手伝ってくれた家族へ給料を支払える

- 青色事業専従者給与に関する届出書の提出が必要

- 働いてもらっている時間や年齢に条件あり

赤字を最大3年間繰り越せる

青色申告を行う事業で赤字が発生しても、その損失額を3年間繰り越すことができます。例えば、開業して2年目まで赤字を出していた場合には、以下の通りに赤字を繰り越すことができます。

利益 累計額 1年目 -100万円 -100万円 2年目 -100万円 -200万円 3年目 300万円 100万円 3年目で300万円の利益が出ても、1年目と2年目に発生した赤字額を繰り越しているため、100万円の利益に対してのみ所得税が発生します。

この制度は青色申告を行う事業者に対して適用されます。開業届と「所得税の青色申告承認申請手続」を提出していなければ自動的に白色申告となるため、赤字を繰り越すことができなくなります。

参照:弥生 開業起業お役立ち情報

- 収入よりも経費が多くかかっても

3年間は繰り越して控除される - 白色申告にはないメリット

その他にも、

保育園に入りやすくなる

小規模企業共済に入れる

個人事業主として働く決意ができる

などメリットが挙げられていました。

個人で収入が少しでもあるのであれば、

開業届を出して青色申告した方がよさそうですね…!

専業主婦が開業する!?青色・白色申告ってそもそも何?フリーランス初心者 疑問まとめ

フリーランスは、

会社に雇われず個人で仕事を得ている人。

個人事業主は、税法上の区分。

「開業届」を出してフリーランスの働き方をしている人。

確定申告は開業するから出すもの、

ではなく…

所得が48万円超えるようなら必ずするもの。

開業して青色申告する

=税控除のメリットが大きい

その他の青色申告のメリットは、

- 事業の名前で銀行口座が作れる

- 家族への給与を経費にできる

- 赤字を最大3年間繰り越せる

- 保育園に入りやすくなる

- 小規模企業共済に入れる

- 個人事業主として働く決意ができる

少しでも収入が出てきて、

このままフリーランスとして働いていくのなら

開業して青色申告した方がよさそう…!

そんな気持ちになってきますよね。

でも一方で、

収入少ないし出さなくても良いんじゃない…?

なんて、

逃げ腰な私もいるんですよね…w

今回はここまで!

最後までお読みいただき、

ありがとうございました!

お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください! 著/大河内薫

お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください! 著/大河内薫